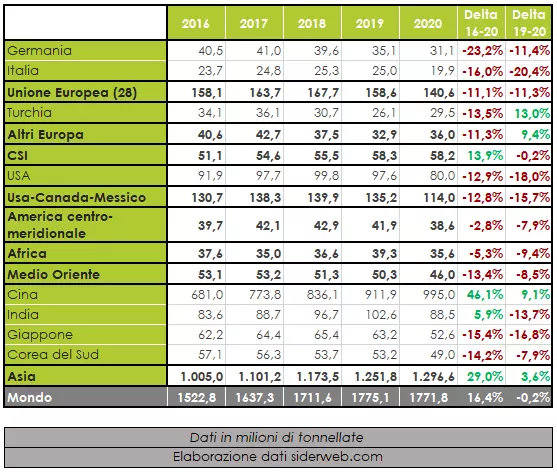

Dai dati pubblicati dalla World Steel Association, emerge che tra il 2016 ed il 2020 il consumo apparente mondiale di acciaio è cresciuto del 16,4%. In realtà, questo aumento si è verificato fino al 2019, in quanto nell’anno del COVID si è registrato un leggero calo (-3,3 milioni di tonnellate). Vediamo ora nel dettaglio chi sono stati i principali protagonisti di queste variazioni e quali sono i Paesi dove la domanda possiede ancora un grande potenziale inespresso.

Il COVID frena i consumi – Nel 2020 la Cina, primo utilizzatore d’acciaio globale, ha consumato quasi un miliardo di tonnellate di acciaio (995 milioni) confermandosi in crescita del 9,1% rispetto all’anno precedente (+46,1% negli ultimi cinque anni). Nonostante i cali che hanno avuto i consumi in India (-13,7%), Giappone (-16,8%) e Corea del Sud (-7,9%), l’exploit della domanda cinese ha tenuto a galla l’Asia facendo sì che l’utilizzo di acciaio continentale salisse del 3,6% rispetto al 2019. L’altro ed unico incremento degno di nota è quello della Turchia che nel 2020 è cresciuta del 13,0% passando da 26,1 a 29,5 milioni di tonnellate d’acciaio consumate. Situazione totalmente diversa in Europa dove, dopo l’incremento verificatosi dal 2016 al 2018, nel 2019 il consumo è risceso ai livelli del 2016 per poi perdere un ulteriore 11,3% nel 2020. Tra i maggiori produttori siderurgici europei non si è registrato lo scorso anno nemmeno un segno positivo da questo punto di vista: la Germania, primo utilizzatore continentale con 31,1 milioni di tonnellate, ha perso l’11,4%, mentre l’Italia, che ha consumato 19,9 milioni di tonnellate, è scesa di 20,4 punti percentuali. Anche le due Americhe seguono questo trend negativo: dopo il triennio 2016-2018 in crescita, nell’ultimo anno nell’area settentrionale il consumo d’acciaio è calato del 15,7%, mentre in quella meridionale del 7,9%, riscendendo in entrambi i casi sotto la soglia del 2016.

Possiamo quindi affermare che la pandemia ha rappresentato un’aggravante alla crisi che era già in atto del settore, ponendo un freno a tutti quei Paesi i cui consumi d’acciaio stavano crescendo da qualche anno e riportando le cifre a livelli anche inferiori a quelli del 2016.

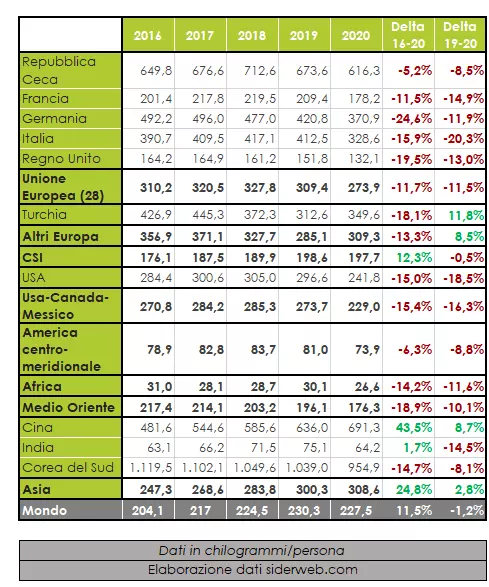

Altro punto di vista interessante è l’analisi del consumo d’acciaio apparente pro-capite. La media mondiale è passata da 204,1 kg nel 2016 a 230,3 kg del 2019, per poi subire un lieve decremento pari a 2,8 kg nell’anno appena passato.

Poco acciaio per molti o molto acciaio per pochi? – Analizzando le otto macro-aree in cui la WSA suddivide il globo, il Nord America, dopo aver perso 55 kg pro-capite negli ultimi due anni, si attesta intorno a 230 kg, media molto simile a quella globale. Sotto questa soglia troviamo CSI (197,7 kg), Medio Oriente in caduta graduale da quattro anni (-10,1% sul 2019 e 176,3 kg), America Meridionale (73,9 kg) ed Africa (26,6 kg). Le aree che consumano più della media mondiale sono invece l’Unione Europea (273,9 kg), i Paesi europei extra-Ue (309,3 kg) e l’Asia, dove ogni cittadino utilizza mediamente 308,6 kg d’acciaio.

All’interno dei Paesi europei, il consumo pro-capite si rivela abbastanza omogeneo intorno ai 250-350 kg per abitante, con picchi minimi sotto i 200 kg in Francia e Regno Unito che potrebbero quindi potenzialmente incrementare la propria produzione, ed un picco massimo di 616,3 kg in Repubblica Ceca che mostra invece un mercato domestico piuttosto saturo nonostante una produzione modesta. Nell’Estremo Oriente, la Cina ha aumentato il consumo pro-capite da 481,6 a 691,3 kg in quattro anni, ma sembra non esserci una fine per gli incrementi della produzione e della domanda del gigante asiatico. Sempre in Asia sono poi presenti due casi diametralmente opposti. Da un lato l’India che, pur essendo il secondo produttore siderurgico mondiale, presenta un consumo per abitante di soli 64,2 kg ed ha un margine di crescita potenzialmente enorme. Dall’altro abbiamo invece la Corea del Sud che possiede l’utilizzo pro-capite più alto del mondo: 954,9 kg per abitante (sceso sotto la tonnellata solamente nel 2020). In Corea, il mercato domestico sembra aver già raggiunto il suo apice ed un incremento della produzione potrebbe non essere accompagnato da una crescita equivalente della richiesta di prodotti siderurgici.

FONTE: SIDERWEB.COM