La pandemia è costata cara alla siderurgia europea. Ma qual è il prezzo pagato in termini di tonnellaggio? E come è cambiata la struttura della fornitura del mercato dell’Ue? La risposta arriva dall’Economic and steel market outlook 2021-2022, reso noto nei giorni scorsi da Eurofer.

Domanda apparente: 2021 sopra i 150 milioni di tonnellate

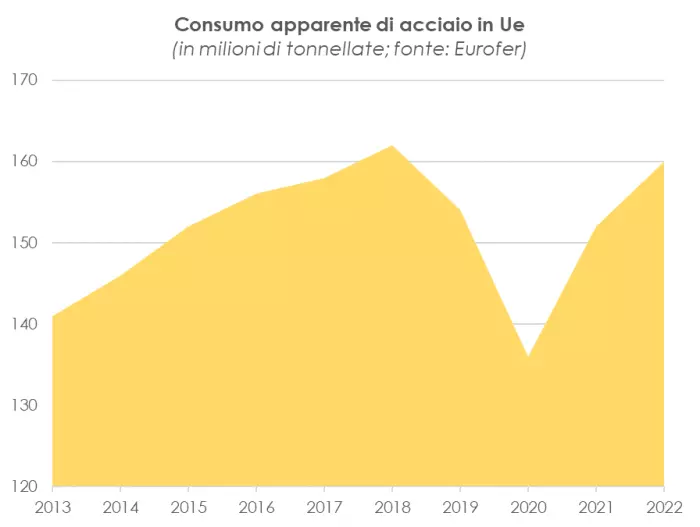

Se si esclude il 2009, il 2020 è stato l’anno peggiore per il consumo europeo di acciaio nell’ultimo ventennio, con la domanda apparente che si è fermata a 136 milioni di tonnellate, in diminuzione dell’11,1% rispetto al 2019. Il calo è da imputarsi soprattutto all’andamento del secondo e terzo trimestre, che sono stati testimoni di una riduzione imponente dei consumi rispetto allo stesso periodo dell’anno precedente (rispettivamente -24,4% e -10,4%). Nel quarto trimestre è tornato a vedersi il segno «+», dando il via a una serie di incrementi che, secondo Eurofer, durerà almeno fino al quarto trimestre del 2022.

Entrando nel dettaglio, il 2021 vedrà una crescita del consumo apparente continentale dell’11,7% rispetto al 2020, tornando molto vicino al livello del 2019: alla fine di quest’anno, infatti, i volumi saranno pari a 152 milioni di tonnellate, contro i 154 milioni di tonnellate del 2019. Nel 2022 ci sarà un ulteriore aumento dell’attività (+4,9%) con un approdo a quota 160 milioni di tonnellate, un valore di un paio di milioni di tonnellate inferiore a quello del 2018 (che era stato l’anno migliore dell’ultimo decennio).

Forniture: tengono meglio i produttori europei

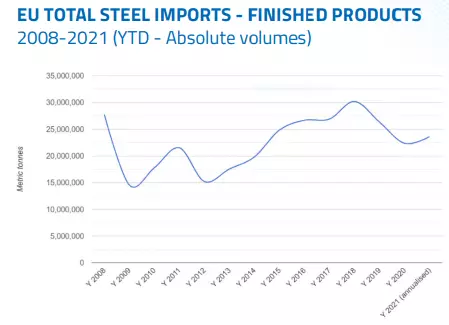

Le consegne di acciaio da parte dei produttori europei, nel 2020, hanno fatto registrare la seconda riduzione consecutiva, scendendo del 9,7% dopo il -4,2% del 2019. Il dato ha iniziato a migliorare nell’ultimo trimestre del 2020, con un +4,5% rispetto al medesimo periodo dell’anno precedente che ha posto fine a una serie di otto decrementi trimestrali consecutivi. L’altra fonte principale di materiale per i clienti europei, ovvero l’import dai Paesi terzi, ha mostrato invece una riduzione maggiore: -18%, con i piani al -15% e i lunghi al -16%. I maggiori fornitori di acciaio per l’Ue sono stati Turchia (17% della quota di mercato), Russia (14%) e Corea del Sud (12%). Sul versante dell’export le vendite nel 2020 sono scese del 18%.

La bilancia commerciale dell’Ue, quindi, è stata testimone di un alleggerimento del deficit, che l’anno scorso è stato pari a 734mila tonnellate mensili, contro le 877mila del 2019 (-16%). Entrando nel dettaglio si nota che nel settore dei piani il deficit è stato di 316mila tonnellate mensili, mentre per i lunghi si registra un surplus di 108mila tonnellate mensili.

Fonte: Eurofer

Mancano all’appello 35 milioni di tonnellate

L’analisi dei dati pubblicati da Eurofer dà l’esatta dimensione dell’impatto del Covid-19 sulla siderurgia europea. Se si recuperano le previsioni di Eurofer pre-pandemia, si nota che per il 2020 era attesa una crescita dei consumi di acciaio in Ue, con un ritorno a quota 160 milioni di tonnellate di domanda apparente, e per il 2021 era previsto un ulteriore incremento fino a 163 milioni di tonnellate. In realtà, nel 2020 si sono consumate 136 milioni di tonnellate (24 in meno delle previsioni) e nel 2021 si arriverà a 152 milioni (11 in meno delle previsioni): ne deriva quindi che il Covid abbia pesato sull’acciaio europeo per 35 milioni di tonnellate. Se si pensa che nel 2021 la Germania consumerà 34 milioni di tonnellate, si ha l’esatta dimensione di questo imponente fenomeno, secondo solo alla grande crisi del 2009.

Ma chi ha pagato il dazio più alto? Apparentemente i fornitori terzi dell’Ue: le acciaierie europee hanno infatti visto le proprie consegne calare del 9,7% contro il -11,1% del consumo apparente, guadagnando quindi qualche punto nel mercato continentale. Un mercato sempre permeabile dai fornitori dei Paesi extracomunitari, come dimostra la riduzione del deficit commerciale, che rimane comunque oltre le 700mila tonnellate mensili.

Concludendo, quindi, il Covid ha avuto un impatto imponente sia nel 2020 sia, per trascinamento, nel 2021. È come se una Germania fosse stata fatta sparire dall’Europa in questo biennio; la domanda che sorge ora è: «Quale sarà l’effetto di lungo termine di questi mancati consumi?». Nell’ultima grande crisi, quella del 2008-2009, il settore non si era più ripreso e non è mai più tornato al livello di prima. Oggi, invece, la corsa dei prezzi e dei consumi sembra poter suggerire un finale diverso. Ma le variabili in campo, al momento, sono troppe per poter vedere con chiarezza quale sarà il futuro dell’acciaio «made in Eu».

FONTE: SIDERWEB.COM