Che volumi riguardano le misure antidumping varate dall’amminstrazione Trump? Quali saranno le conseguenze per i Paesi esportatori negli USA? Quali sono i volumi a rischio per l’Italia? Cosa succederà alla siderurgia americana? Queste alcune delle domande cui l’approfondimento realizzato dall’Ufficio Studi Siderweb sui dazi alle importazioni di acciaio ed alluminio punta a rispondere.

USA: quasi 31 milioni di tonnellate sotto il mirino

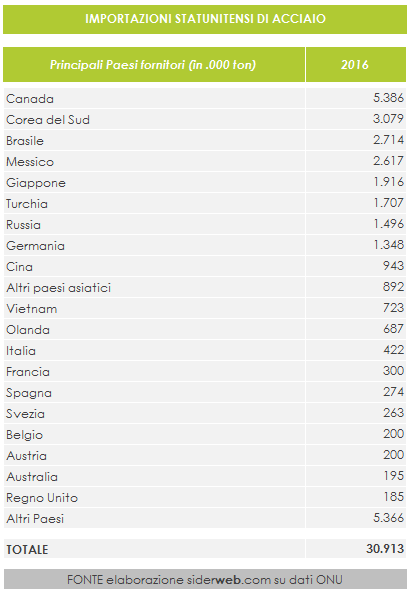

Quasi 31 milioni di tonnellate. A tanto ammontano le importazioni americane di acciaio che sono finite sotto la minaccia dei dazi di Trump. I volumi presi in esame sono di grande rilevanza per il mercato statunitense: leggendo i dati riportati in tabella, infatti, si nota che le importazioni USA, nel 2016 (ultimo dato disponibile), sono state pari al 33,7% del consumo nazionale di acciaio, che è ammontato a 91,8 milioni di tonnellate a fronte di una produzione di 78,5 milioni di tonnellate. Ma queste misure hanno anche un forte impatto a livello internazionale, in quanto gli USA sono il maggior importatore mondiale di acciaio, davanti a Germania e Corea del Sud, con una quota sul totale mondiale del 6,7%.

Corea del Sud, Brasile e Giappone tremano

Il maggior fornitore di acciaio per gli USA, nel 2016, è il Canada con 5,386 milioni di tonnellate vendute. Al quarto posto il Messico, con 2,617 milioni di tonnellate: questi due Paesi, come preannunciato dall’amministrazione a stelle e strisce, non subiranno il dazio del 25% imposto agli altri Paesi, in quanto la regolamentazione dei flussi sarà rivista all’interno del processo di revisione degli accordi NAFTA.

Per gli altri stati coinvolti, invece, il rischio di una dolorosa riduzione dei flussi esiste, ed è molto concreto. In particolare, i tre Paesi che esportano più materiale in America sono Corea del Sud (3,079 milioni di tonnellate), Brasile (2,714 milioni di tonnellate) e Giappone (1,916 milioni di tonnellate), mentre sopra il milione di tonnellate troviamo anche Turchia (1,707 milioni di tonnellate), Russia (1,496 milioni di tonnellate) e Germania (1,348 milioni di tonnellate), mentre la Cina si ferma poco sotto quel livello (943mila tonnellate).

Italia: nel 2017 esportate 470mila tonnellate negli USA

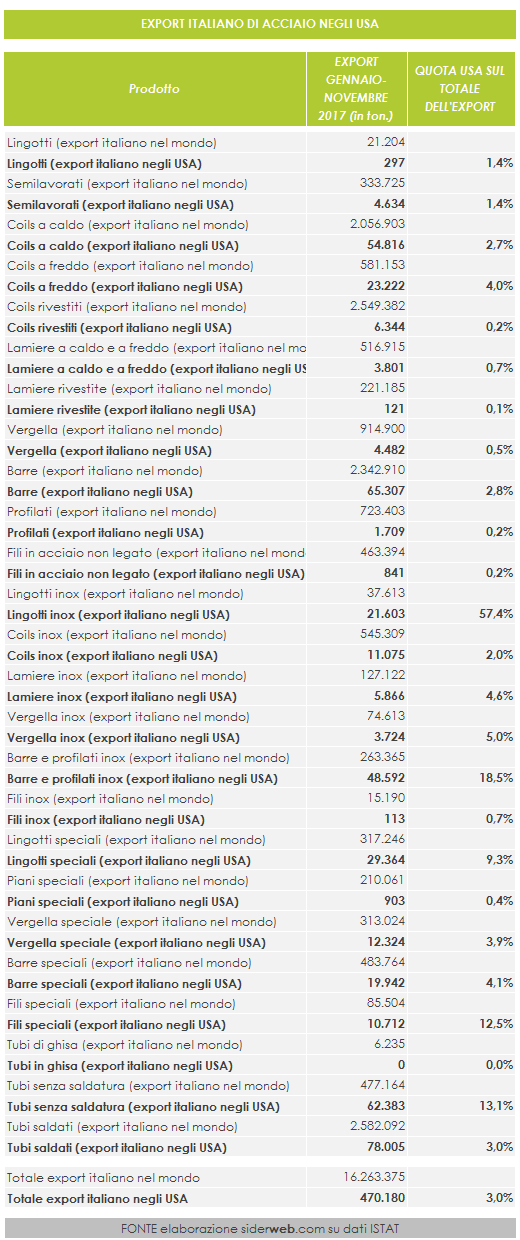

Nei primi undici mesi del 2017 le esportazioni italiane negli Stati Uniti sono state pari a 470.180 tonnellate, con un incremento del 20,1% rispetto al medesimo periodo del 2016. La dinamica di aumento dei flussi verso gli USA è nettamente superiore rispetto alla media delle esportazioni italiane, che invece limitano la propria crescita all’1,2%. Il peso complessivo dell’export verso gli Stati Uniti è del 3,0%, contro il 2,4% dell’anno precedente.

Come si può notare dalla tabella sottostante, per la gran parte delle categorie dei prodotti che saranno sottoposti a dazio la quota di esportazioni verso Washington è marginale, attestandosi al di sotto del 5,0% e, per 9 prodotti sui 25 presi in esame, la quota è addirittura al di sotto dell’1,0%. Le maggiori criticità per l’industria italiana potrebbero quindi essere limitate a cinque prodotti siderurgici, afferenti soprattutto al comparto degli acciai inossidabili o speciali. Entrando maggiormente nel dettaglio, la categoria che rischia di essere più colpita dal provvedimento di Trump è quella dei lingotti in acciai inox: su esportazioni italiane totali di 37.613 tonnellate, gli USA assorbono 21.603 tonnellate, con una quota del 57,4%. Un altro prodotto che vede una forte importazione da parte degli Stati Uniti sono le barre profilati inox, con una quota del 18,5% (42.592 tonnellate su 263.365 tonnellate), seguite dai tubi ss (62.383 tonnellate su 477.164 tonnellate, 13,1%), dai fili in acciai speciali (10.712 tonnellate su 85.504 tonnellate, 12,5%) e dai lingotti in acciai speciali (29.364 tonnellate su 317.246 tonnellate, 9,3%). I cinque prodotti, nel complesso, ammontano a 166.654 tonnellate, il 35,4% del totale delle esportazioni italiane verso gli USA.

Quindi, concludendo, nel complesso i dazi imposti dal presidente repubblicano, nel caso poi fossero applicati come preannunciato e nel caso portassero ad un completo inaridimento dei flussi di acciaio italiano in direzione USA, avrebbero un impatto nel complesso moderato per l’acciaio tricolore, che dovrebbe trovare una nuova destinazione al 3,0% delle proprie esportazioni. Guardando invece i dati con la lente d’ingrandimento, si nota che per cinque prodotti la situazione è diversa, ed i dazi rischiano di creare seri imbarazzi ai produttori nazionali. Specialmente per alcuni prodotti in acciaio inox ed i tubi senza saldatura, che, data la natura e la complessità dei prodotti, che generalmente sono acquistati da clienti che lavorano in economie avanzate, potrebbero far fatica a trovare mercati alternativi a quello a stelle e strisce.

Conclusione: rischi per gli esportatori, ma anche per gli USA si aprono questioni spinose

I dazi di Trump, nella forma in cui sono stati elaborati, rappresentano una sfida per l’industria siderurgica globale. Come rilevato, gli USA sono il maggior importatore mondiale di acciaio, con volumi molto elevati (circa 31 milioni di tonnellate) e costanti: ormai da anni i clienti statunitensi devono rivolgersi ai fornitori esteri per soddisfare il proprio bisogno di beni siderurgici.

Dal punto di vista dei fornitori, l’inserimento di una tassa aggiuntiva del 25% alle importazioni rappresenta un grosso problema, in quanto molti prodotti rischiano di finire fuori mercato, e, quindi, di vedere le proprie esportazioni inaridirsi. In particolare Corea del Sud, Brasile e Giappone appaiono i Paesi più a rischio. Per Canada e Messico, invece, almeno in una prima fase i dazi potrebbero rappresentare un’opportunità, in quanto la mancata applicazione verso queste due nazioni renderebbe immediatamente più competitivi i prodotti provenienti dalle acciaierie di Ottawa o di Città del Messico. Inoltre, questi due stati, almeno nel breve, potrebbero diventare porti di arrivo di merci estere che poi, dopo qualche processo di trasformazione, potrebbero dirigersi verso gli Stati Uniti. Nel risiko dei dazi, quindi, i due vincitori (al momento) hanno un nome: Canada e Messico.

Se si osserva invece la situazione all’interno dei confini americani, essa appare meno lineare rispetto a molte delle semplificazioni che si sono lette negli ultimi giorni. La produzione americana di acciaio non è sufficiente per soddisfare il fabbisogno nazionale. Ed il gap si conta in decine di milioni di tonnellate: come visto, le importazioni sono pari circa ad un terzo dei consumi. Se, per assurdo, tutte le esportazioni americane di acciaio si bloccassero (circa 9 milioni di tonnellate nel 2016), mancherebbero all’appello comunque circa 22 milioni di tonnellate. Come fare a colmare questo deficit? La prima risposta sarebbe quella di far produrre gli impianti al 100% della loro capacità, ma ciò non sarebbe sufficiente. Bisognerebbe costruire nuove acciaierie. Ma per far ciò, si sa, ci vogliono anni. Inoltre, ne varrebbe la pena? La presidenza Trump durerà altri due anni e 9 mesi, poi che succederà? Se si tornerà indietro sui dazi con una nuova amministrazione, sarà valsa la pena di investire così tanto per poi trovarsi con impianti che, magari, non saranno più necessari? Al di là di ragionamenti a lungo termine, nel breve la carenza di acciaio negli USA rimarrà. E non ci sarà la capacità produttiva interna sufficiente per soddisfarla. Quindi, una volta esaurito il contributo di Canada e Messico, per i consumatori americani non rimarrà che pagare più caro il materiale. Aumenterà il costo della materia prima e, conseguentemente, anche quello dei finiti e dei prodotti realizzati con questo acciaio. Riuscirà l’industria USA a far fronte a questo handicap?

Per ciò che concerne il nostro Paese, infine, come visto l’impatto dei dazi dovrebbe essere nel complesso limitato, ma molto importante per alcuni comparti, come l’inox e gli speciali, che potrebbero far fatica a trovare clienti alternativi.

In definitiva, la decisione di Trump sicuramente cambia le carte in gioco nella siderurgia mondiale. Dire chi beneficerà dei dazi, ad oggi, è molto difficile. Quello che è certo è che, ad una prima analisi, le semplificazioni nel discorso più dazi uguale beneficio per l’industria interna appaiono quanto meno limitative rispetto ad una realtà che si presenta ben più complessa e sfaccettata.

Fonte: siderweb.com