Nel primo semestre di quest’anno i costi di produzione ed i prezzi dell’acciaio hanno mostrato un andamento fortemente condizionato da un nuovo evento straordinario dopo quello della pandemia di Covid 19, tuttora in corso, con le sue varianti con le quali dovremo convivere ancora a lungo.

La pandemia ha generato strozzature e disequilibri nelle filiere produttive e nelle catene di distribuzione mondiali. I prezzi delle materie prime, semilavorati e merci finite hanno iniziato a salire in tutto il mondo. Ora la guerra tra Russia e Ucraina, in una delle aree più strategiche per quanto attiene l’approvvigionamento energetico, alimentare e delle materie prime metallurgiche, ha ulteriormente aggravato una pressione assurda dei prezzi. L’inflazione è schizzata alle stelle al punto che non si vedevano valori simili da metà degli anni ’80. Tutte le banche centrali sono impegnate per normalizzare le pressioni sui prezzi e calmierare l’inflazione. Il timore è che questi interventi possano provocare una recessione, che, in assenza di una soluzione del conflitto e di una definitiva sconfitta del virus, potrebbe trasformarsi in una stagflazione.

’aumento dei prezzi delle materie prime e delle fonti energetiche

Gli eventi di cui sopra hanno avuto un impatto rilevante sugli andamenti dei prezzi delle materie prime e delle fonti energetiche impiegate nella produzione dell’acciaio, quindi sui costi di produzione e di vendita dei prodotti siderurgici.

Il prezzo del minerale di ferro, utilizzato nella produzione di acciaio con ciclo integrale (BOF) è cresciuto del 20% da gennaio ad aprile di quest’anno. In maggio è calato del 14,7%, ma in giugno è risalito del 7,9%. Il prezzo del carbon coke ha registrato un aumento molto più forte, con un massimo di 505,2 euro la tonnellata in maggio (+55,5%). Nei due mesi successivi si è stabilizzato sopra i 410 euro la tonnellata (-14%), mentre in giugno ha mostrato un calo del 25%.

Il rottame di ferro, utilizzato nella produzione di acciaio con ciclo elettrico EAF), ha evidenziato una tendenza ascendente fino ad aprile, con un incremento del 25,6%. Nei due mesi successivi si è verificata un’inversione di tendenza che ha portato il prezzo del rottame a 340 euro la tonnellata, con una diminuzione del 32,7% rispetto al massimo toccato in aprile, che ha portato il prezzo sotto il livello di inizio anno (-15,6%). Su questo risultato ha influito, tra l’altro, la riduzione della domanda di rottame da parte delle acciaierie turche che hanno approfittato dell’offerta di billette russe a prezzi molto convenienti. Anche il prezzo delle ferroleghe ha evidenziato una curva rialzista fino ad aprile (+44,7%), compensata da un trend di segno opposto nei due mesi successivi che ha ridotto il prezzo del 31,4%.

Passando alle fonti energetiche, il prezzo dell’energia elettrica ha mostrato un andamento molto fluttuante che ha portato ad un massimo di 292 euro al MWh in marzo (+59% rispetto a febbraio), a cui sono seguiti un bimestre di bonaccia ad oltre 200 euro al MWh (-28,8%) ed una risalita in giugno ad oltre 250 euro al MWh (+22%). Tale andamento riflette sostanzialmente quello del prezzo del gas, che è passato da 0,91 euro al metro cubo in febbraio a 1,42 euro al metro cubo in marzo (+56%) che si è poi stabilizzato intorno a 1 euro al metro cubo nei mesi successivi (-20,4%).

Andamento dei prezzi delle materie prime e delle fonti energetiche utilizzate in siderurgia nel 2022

| gennaio | febbraio | marzo | aprile | maggio | giugno | |

| Altoforno | ||||||

| Minerale di ferro (€/ton) | 118,8 | 127,5 | 137,0 | 143,5 | 122,5 | 132,2 |

| Carbon coke (€/ton) | 324,9 | 355,1 | 505,2 | 413,94 | 434,3 | 324,7 |

| Rottami di ferro (€/ton | 402,8 | 418,3 | 460,6 | 505,9 | 425,7 | 340,0 |

| Ferroleghe (€/ton) | 2.316,3 | 2.453,7 | 3,048,5 | 3,552,5 | 2.384,3 | 2.300,0 |

| Fluidificanti (€/ton) | 42,5 | 44,6 | 45,7 | 60,0 | 60.8 | 60,5 |

| Refrattari (€/ton) | 1.450,0 | 1.550,0 | 1.650,0 | 1.750.0 | 1.650,0 | 1.625,0 |

| Energia elettrica (€/MWh) | 216,6 | 183,4 | 292,0 | 203,3 | 212,2 | 253,0 |

| Gas (€/mc) | 0,96 | 0,91 | 1,42 | 1,10 | 0,99 | 1,13 |

| Forno elettrico | ||||||

| Rottami di ferro (€/ton | 402,8 | 418,3 | 460,6 | 505,9 | 425,7 | 340,0 |

| Ferroleghe (€/ton) | 2.316,3 | 2.453,7 | 3,048,5 | 3,552,5 | 2.384,3 | 2.300,0 |

| Fluidificanti (€/ton) | 153,7 | 153,5 | 156,4 | 169,7 | 172,5 | 172,1 |

| Refrattari (€/ton) | 1.450,0 | 1.550,0 | .1650,0 | 1.750.0 | 1.650,0 | 1.625,0 |

| Elettrodi (€/ton) | 4.370,0 | 4.470,2 | 4,570,4 | 5.250,5 | 5.150,2 | 5,049,6 |

| Energia elettrica (€/MWh) | 216,6 | 183,4 | 292,0 | 203,3 | 212,2 | 253,0 |

| Gas (€/mc) | 0,96 | 0,91 | 1,42 | 1,10 | 0,99 | 1,13 |

Fonte: Ufficio studi Siderweb

Costo della produzione dell’acciaio per tipo di processo

Le dinamiche specifiche dei prezzi delle diverse materie prime e fonti energetiche hanno avuto impatti differenti sulla produzione di acciaio per tipo di processo.

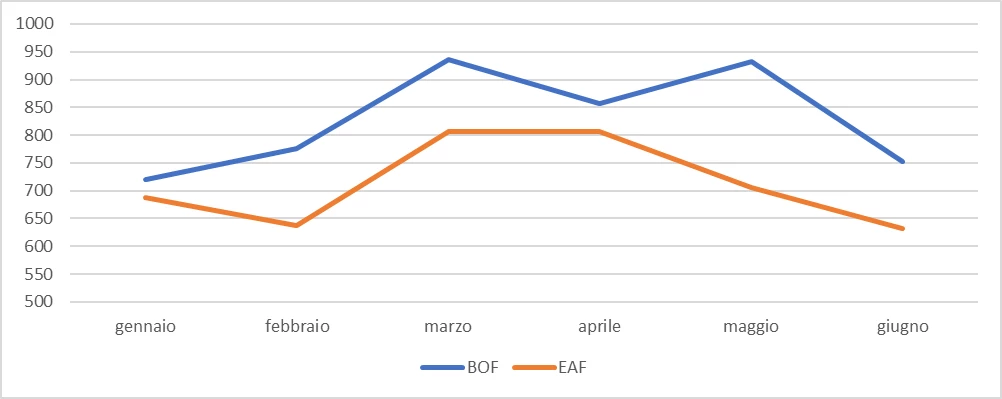

Il costo della produzione di una tonnellata di acciaio con ciclo integrale (BOF, Basic Oxygen Furnace) ha registrato un balzo di circa il 30% fra gennaio e marzo provocato dall’aumento dei prezzi del minerale di ferro (+15,4%) e, soprattutto, del carbon coke (+ 55,5%). Da marzo a giugno il costo si è invece ridotto del 19,6% ed è rimasto sopra il livello di gennaio di oltre il 4%.

Il costo della produzione di una tonnellata di acciaio con ciclo elettrico (EAF, Electric Arc Furnace) fra gennaio e marzo è cresciuto del 17,3%, quindi oltre 10 punti in meno del BOF. Ciò si spiega con il fatto che il prezzo del rottame è aumentato meno del minerale di ferro (+14,4% contro +15,4%) ed i prezzi dell’energia (+ 34,8%) e del gas (+47,9%) hanno registrato un incremento inferiore a quello del carbon coke (+55,5%). Da marzo a giugno il costo è invece diminuito del 21,5%, circa 2 punti più del costo della produzione di acciaio con BOF. Ciò si spiega con il fatto che il prezzo del rottame è calato più del minerale di ferro (-26,1% contro -3,5%), mentre i prezzi dell’energia elettrica e del gas (-13,4% e – 20,4%) sono diminuiti di meno del prezzo del carbon coke (-35,5%).

Costo di produzione in euro di una tonnellata di acciaio con BOF e EAF gennaio-giugno 2022

Fonte: Ufficio studi Siderweb

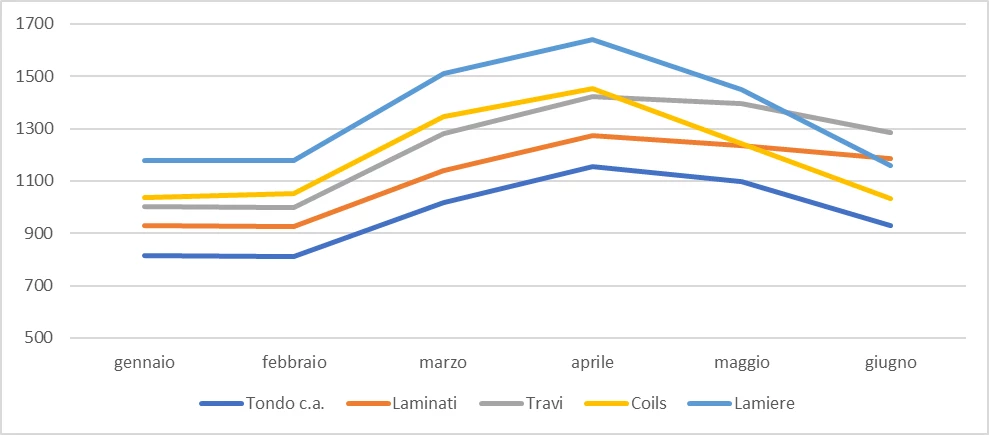

L’andamento dei prezzi dei prodotti siderurgici

L’andamento dei prezzi dei prodotti siderurgici è stato fortemente condizionato da quello dei costi di produzione. Dopo un primo bimestre di relativa stabilità, i prezzi hanno registrato un forte incremento causato dall’innalzamento dei costi di produzioni indotti dalla crescita delle quotazioni delle materie prime e delle fonti energetiche. Tra gennaio e aprile (rispettivamente punto minimo e massimo) i prezzi per tonnellata dei coils e delle lamiere caldo sono cresciuti rispettivamente del 40,6% e del 39,4%, quindi più dell’aumento del costo di produzione di una tonnellata di acciaio con BOF (+29,7%). Nello stesso periodo, i prezzi per tonnellata del tondo per cemento armato, dei laminati mercantili e delle travi hanno registrato un incremento rispettivamente del 41,7%, 36,9% e del 42,4%, maggiore dell’aumento del costo di produzione di una tonnellata di acciaio con EAF (+ 17,3%). Nei due mesi successivi la situazione si è ribaltata. I prezzi dei coils e delle lamiere a caldo sono calati rispettivamente del 29,2% e del 29,4%, contro una diminuzione del costo di produzione di una tonnellata di acciaio con BOF del 19,6%. I prezzi del tondo per cemento armato, dei laminati mercantili e delle travi sono diminuiti rispettivamente del 19,6%, del 7% e delle travi del 9,8%, rispetto alla riduzione del costo di una tonnellata di acciaio con EAF del 21,6%.

Prezzi in euro per tonnellata dei principali prodotti siderurgici gennaio-giugno 2022

Fonte: Ufficio studi Siderweb

Pertanto, se nei primi mesi dell’anno le aziende produttrici sono riuscite a scaricare l’aumento dei costi dell’acciaio sui prezzi dei prodotti grazie anche ad una domanda ancora tonica, negli ultimi due mesi considerati ciò non è stato più possibile sia perché l’impennata dei prezzi dei prodotti ha scoraggiato la domanda, sia perché nel frattempo il consumo di acciaio ha incominciato a diminuire a causa della decelerazione della crescita economica.

Le prospettive a breve termine

In un contesto pieno di incognite e di grande incertezza, fare previsioni è un esercizio molto complesso. Ciò nonostante, alcune tendenze sembrano delinearsi con una sufficiente attendibilità. La prima è che l’economia sta rallentando, tanto che si teme una prossima recessione. La conseguenza è che il consumo di acciaio è destinato a calare, tranne che in alcuni settori utilizzatori come quello delle costruzioni.

Nello stesso tempo, i costi delle materie prime e soprattutto quelli delle fonti energetiche potrebbero invece aumentare.

Il prezzo del minerale di ferro è risalito dal minino toccato in giugno e così anche il prezzo del rottame, come risulta delle quotazioni in Turchia, il più grande importatore di rottame al mondo. I prezzi delle fonti energetiche sono nuovamente in tensione a causa dell’impennata del prezzo del gas, destinata a ripercuotersi sul prezzo dell’energia elettrica. Pertanto, rallentamento della domanda di prodotti siderurgici e aumento dei costi di produzione dell’acciaio tenderanno a comprimere i margini. L’impossibilità a compensare la riduzione dei margini con l’aumento delle vendite in quantità complicherà in modo rilevante la gestione delle aziende siderurgiche. L’elemento che potrebbe cambiare questo scenario sfavorevole è un accordo tra Russia e Ucraina per il cessate il fuoco e l’avvio di un negoziato per porre fine alla guerra.

FONTE: SIDERWEB.COM