Ecco l’ultimo approfondimento, il sesto, dopo Stati Uniti, Cina, Giappone, Corea e Russia dell’Ufficio studi siderweb dedicato all’impatto della pandemia sui risultati 2020 delle macroaree siderurgiche mondiali.

La diffusione della pandemia da Covid-19 ha avuto ripercussioni molto pesanti sull’industria siderurgica europea, poiché le misure di contenimento dei contagi attraverso il blocco delle attività produttive sono state più diffuse e protratte nel tempo rispetto ad altri Paesi.

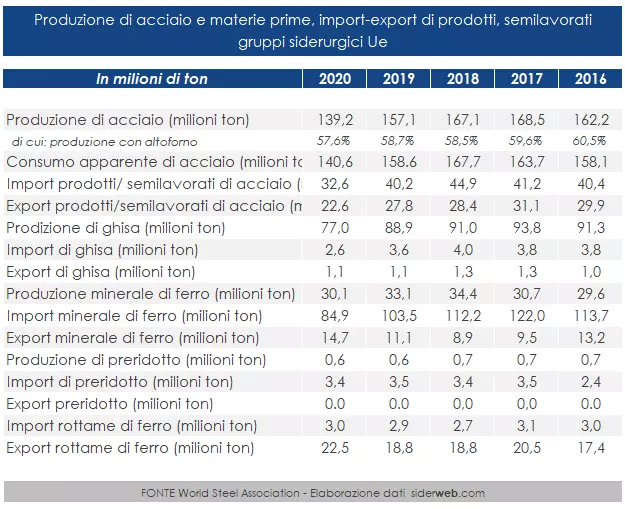

Il PIL dell’Ue è diminuito di circa il 6% rispetto al 2019 e la produzione industriale si è contratta dell’8,4%. La produzione di acciaio è calata dell’11,4%, passando da 157,1 milioni di tonnellate nel 2019 a 139,2 milioni nel 2020. La contrazione dell’output è stata provocata dal calo dell’11,4% della domanda interna da parte dei settori utilizzatori, con una punta di -21,8% del settore automotive. Le esportazioni extra UE, che rappresentano oltre il 16,2% della produzione di acciaio, sono diminuite del 18,7%, passando da 27,8 a 22,6 milioni di tonnellate. Nel 2020 l’Ue si è attestata al quinto posto nella classifica dei Paesi esportatori di acciaio, dietro a Cina, Russia, Giappone e Corea del Sud. Le vendite nei Paesi terzi di prodotti e semilavorati siderurgici hanno raggiunto nel 2020 il valore più basso del quinquennio, con un calo del 27,3% rispetto al massimo toccato nel 2017. Le importazioni, pari a 32,6 milioni di tonnellate, sono diminuite invece del 18,9% rispetto al 2019, passando da 40,2 a 32,6 milioni di tonnellate. Nel 2020 l’UE si è posizionata al secondo posto nella graduatoria dei Paesi importatori di acciaio, dietro alla Cina. Le importazioni di prodotti e semilavorati siderurgici hanno toccato nel 2020 il valore più basso dell’ultimo quinquennio, con un calo del 27,4% rispetto al massimo registrato nel 2018. La produzione di ghisa si è ridotta del 13,4%, toccando nel 2020 il volume più basso degli ultimi cinque anni, con un calo del 17,8% rispetto al massimo registrato nel 2017. Le importazioni nette di ghisa sono diminuite del 40% rispetto al 2019, toccando il punto più basso dell’ultimo quinquennio, con un calo del 46,4% rispetto al 2016. La diminuzione della produzione di acciaio ha causato una contrazione del 24% delle importazioni nette di minerale di ferro che si sono attestate a 70,2 milioni di tonnellate, il quantitativo più basso degli ultimi cinque anni, con un calo del 37,6% rispetto al massimo di 112,5 milioni di tonnellate registrato nel 2017. Sono invece aumentate del 22,6% le esportazioni nette di rottame di ferro verso Paesi terzi, toccando il volume più alto dell’ultimo quinquennio (19,5 milioni di tonnellate). Infine, sono rimaste sostanzialmente stabili le importazioni nette di preridotto, intorno a 3,5 milioni di tonnellate.

I principali gruppi siderurgici

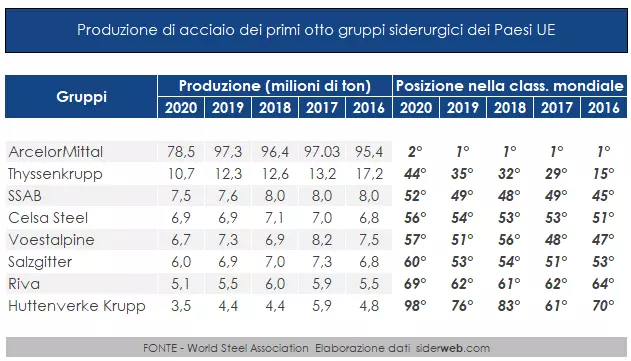

La produzione di acciaio risulta concentrata per circa il 58% in otto gruppi che figurano nella classifica mondiale dei produttori di acciaio con oltre 3 milioni di tonnellate l’anno: ArcelorMittal (24,4%), thyssenKrupp (7,7%), SSAB (5,4%), Celsa Steel (5,0%), Voestalpine (4,8%), Salzgitter (4,3%), Riva (3,7%), Huttenverke Krupp Mannesmann (2,5%). ArcelorMittal figura al 2° posto nella classifica dei principali gruppi siderurgici mondiali, con una produzione di 78,5milioni di tonnellate (di cui 34 realizzati nei paesi Ue), che si è ridotta del 19,3% rispetto al 2019, a causa della crisi economica provocata dalla pandemia di Covid-19 e della cessione di alcuni impianti produttivi a seguito dell’operazione di acquisizione dell’ex ILVA in Italia. Ciò è costato al gruppo ArcelorMittal la perdita di una posizione nella graduatoria mondiale a vantaggio del gruppo cinese Baoshan Iron & Steel. ThyssenKrupp si colloca invece al 44° posto nella classifica dei principali gruppi siderurgici mondiali ed ha perso nove posizioni rispetto al 2019 e ben ventinove nei confronti del 2016. Nel 2020 la produzione, pari a 10,7 milioni di tonnellate si è ridotta del 14,4%, toccando il livello più basso dal 2016, con un calo de 37,8%. SSAB si trova al 52° posto fra i principali produttori mondiali di acciaio ed ha perso tre posizioni rispetto al 2019 e sette nei confronti del 2016. Nel 2020 la produzione si è attestata a 7,5 milioni di tonnellate, con un calo del dell1,3% rispetto al 2019 e del 6,3% sul 2016. Celsa Steel si colloca al 56° posto nella graduatoria dei produttori mondiali di acciaio arretrando di due posizioni rispetto al 2019 e di sei nei confronti del 2016. La produzione, pari a 6,9 milioni di tonnellate, è rimasta invariata rispetto al 2019. Voestalpine occupa il 57° posto nella classifica mondiale ed ha perso quattro posizioni rispetto al 2019 e dieci nei confronti del 2016. La produzione di acciaio nel 2020 si è attestata a 6,7 milioni di tonnellate, con un calo dell’8,2% rispetto al 2019 e del 10,7% sul 2016. Salzgitter si trova al 60° posto nella graduatoria dei principali produttori mondiali di acciaio ed ha perso sette posizioni rispetto al 2019. La produzione nel 2020 si è ridotta a 6 milioni di tonnellate, con una diminuzione del 13% rispetto all’anno precedente. Il gruppo Riva occupa il 69° posto nella classifica mondiale ed è arretrato di sette posizioni rispetto al 2019. La produzione di acciaio nel 2000 si è attestata a 5,1 milioni di tonnellate, con un calo del dell’8,9% rispetto al 2019. Infine, il gruppo Huttenverke Krupp Mannesmann figura al 98° posto nella classifica mondiale dei gruppi siderurgici con una produzione di acciaio superiore a 3 milioni l’anno, perdendo ben 22 posizioni rispetto al 2019. Nel 2020 la produzione si è attestata a 3,5 milioni di tonnellate, con un calo del 20,4% rispetto all’anno precedente.

La performance economica e la redditività

Nel 2020 i ricavi delle vendite degli otto gruppi sopraccitati e di altri 24 di dimensioni più ridotte, che complessivamente rappresentano circa l’80% della produzione di acciaio nell’UE, sono diminuiti del 20,4% rispetto al 2019, scendendo sotto il livello del 2016 (-7,5%). I primi otto gruppi hanno ridotto il fatturato mediamente del 22,4% rispetto al 2019 e del 13% nei confronti dell’inizio del quinquennio. Il calo dei ricavi nel 2020 si è riflesso molto negativamente sulla redditività. Il risultato netto della gestione caratteristica (EBIT) è passato da un valore positivo di 695 milioni di euro nel 2019 ad un valore negativo pari a 4.808 milioni di euro nel 2020, il risultato peggiore dell’ultimo quinquennio. I primi otto gruppi hanno registrato un valore negativo dell’Ebit sia nel 2020 (-3.711 milioni di euro) sia nel 2019 (- 1.109). Il dato negativo del 2020 è stato fortemente condizionato dalla perdita della gestione industriale registrata dal gruppo ThyssenKrupp, mentre quello del 2029 aveva risentito soprattutto della perdita della gestione caratteristica del gruppo ArcelorMittal. L’esercizio 2020 si è chiuso con una perdita complessiva di 8.897 milioni di euro, più del doppio di quella registrata l’anno precedente. La perdita dei primi otto gruppi si è attestata a 6.407 milioni di euro rispetto ai 3.208 milioni dell’esercizio precedente.

Gli indici di redditività evidenziano un peggioramento sia rispetto al 2019 che all’inizio del quinquennio. La redditività delle vendite (ROS) è passata da 0,38% nel 2019 a -3,27% nel 2020, la redditività del capitale investito (ROA) è passata da 0,33% a -2,49%, la redditività dei mezzi propri (ROE) da -3,82% nel 2019 è ulteriormente peggiorata scendendo a -11,43%.

Gli indici di redditività dei primi otto gruppi risultano leggermente più negativi rispetto a quelli degli altri gruppi: ROA -2,74%, ROS -3,60%, ROE -11,88%. I gruppi con gli indici più negativi di redditività della gestione industriale nel 2020 sono: Vallourec (-30,91%), Thyssenkrupp (-16,70%), Dillinger Hutte (-14,47%), Saarstahl (-14,35%), Tenaris (-12,88%). Da rilevare che lo scorso anno la maggioranza (56%) dei gruppi siderurgici europei analizzati ha riportato un risultato negativo della gestione industriale (EBIT/fatturato).

La situazione finanziaria e patrimoniale

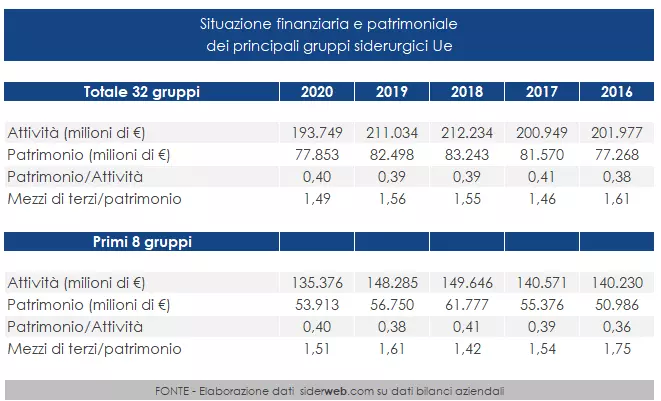

Le attività dei gruppi analizzati sono diminuite dell’8,2% rispetto al 2019 e del 4,1% nei confronti di inizio quinquennio, a causa del minor fabbisogno di capitale circolante connesso al calo dell’attività produttiva. La riduzione delle attività è stata leggermente più alta per i primi otto gruppi. Il patrimonio netto si è ridotto mediamente del 5,6% e già nel 2019 aveva registrato una contrazione di quasi un punto percentuale rispetto all’anno precedente. La dotazione di mezzi propri è così passata da 77.268 milioni di euro nel 2016 a77.853 milioni nel 2020, dopo aver toccato un massimo di 83.243 milioni di euro nel 2018. La consistenza patrimoniale dei primi otto gruppi ha registrato la stessa variazione degli altri gruppi nel biennio 2020-2019, mentre è stata maggiore di circa 1 punto nel triennio 2018-2016. Il livello di patrimonializzazione è leggermente aumentato nel 2020 rispetto all’anno precedente grazie soprattutto alla diminuzione delle attività, passando da 0,39 a 0,40. Il rapporto tra mezzi propri e attività dei primi otto gruppi risulta uguale a quello degli altri gruppi. Tale rapporto è aumentato di 2 punti base per tutti i gruppi considerati rispetto al 2016, mentre è cresciuto di 4 punti per i primi otto gruppi. La dipendenza da mezzi di terzi è diminuita nel 2020 rispetto all’anno precedente, passando da 1,56 a 1,49, e ancor di più rispetto al 2016, scendendo da 1,61 a 1,49. L’indice di indebitamento risulta leggermente più alto per i primi otto gruppi ma il calo rispetto all’inizio del quinquennio è stato maggiore.

Le sfide dell’industria siderurgica europea

La pandemia da Covid-19 ha tagliato le gambe all’industria siderurgica europea, che stava riprendendosi dalla precedente crisi del 2008-2009, causando gravi danni all’intero settore ed alle sue catene del valore. I dati in precedenza esaminati confermano che la nuova crisi iniziata nel 2019 è stata aggravata dalla diffusione della pandemia, con il settore che, nonostante gli evidenti segnali di ripresa di questi ultimi mesi, ha bisogno di radicali interventi per essere rimesso nelle condizioni di competere con le imprese di altri Paesi meno danneggiate dalle conseguenze della pandemia e che hanno accelerato il passo sul piano organizzativo e dell’innovazione sia di prodotto che di processo. La diffusione del virus ha creato scompiglio nell’industria siderurgica del vecchio continente, poiché le aziende sono state costrette a sospendere la produzione e l’attività commerciale nella fase più acuta della diffusione dei contagi. Le ripercussioni sono state molto pesanti in termini di riduzione della produzione e dei ricavi delle vendite che hanno provocato un crollo della redditività e dei flussi di cassa, bloccando o ridimensionando gli investimenti finalizzati a ristrutturare le aziende e ad innovare prodotti e processi produttivi.

L’epidemia ha colpito quasi tutti i settori industriali dell’Ue in un momento in cui questi si trovavano già in una fase di rallentamento produttivo e stavano affrontando gravi sfide. In particolare, le condizioni economiche dei settori utilizzatori di acciaio sono ulteriormente deteriorate nel 2020, specie per i comparti della produzione di autoveicoli e della meccanica che assorbono e circa il 50% della produzione di acciaio in generale ed una quota più consistente di acciai speciali. Per far fronte alle pesanti conseguenze causate dalla pandemia, sono state varate diverse misure di sostegno del settore: misure di difesa del mercato da comportamenti speculativi e distorsioni (misure di salvaguardia); misure che si intrecciano con le caratteristiche peculiari e strutturali del settore (riduzione dei costi energetici, compensazione finanziaria costi della CO2 indiretti, progetti di efficienza energetici); misure a sostegno delle filiere e delle catene del valore (interventi per il rilancio della domanda e degli investimenti nei settori delle costruzioni e dell’automotive). La crisi Covid ha evidenziato la fragilità del mercato unico, nonché le dipendenze strategiche che l’Ue ha dal resto dell’economia mondiale. C’era bisogno quindi di una strategia funzionante e aggiornata, che tenesse conto degli shock provocati dalla crisi. Dopo le esitazioni iniziali sul da farsi, la Commissione europea ha tenuto conto delle sfide specifiche che il settore dell’acciaio deve affrontare e dell’incredibile potenziale e ambizione dimostrati nei confronti della decarbonizzazione se vengono stabiliti i giusti incentivi per l’”acciaio verde”. La strategia, resa pubblica nel marzo 2020, tenta di fornire un quadro per uno sforzo coordinato ed olistico per migliore la competitività industriale e l’innovazione dell’Unione sia nella transizione digitale sia in quella ecologica.

Con l’attivazione del “Partenariato europeo per l’acciaio pulito”, l’Ue assume il ruolo guida nella trasformazione dell’industria siderurgica in un’industria a zero emissioni di carbonio, servendo da catalizzatore per altri settori strategici. Tale strategia deve essere però aggiornata per tener conto dei mutati obiettivi politici del dopo Covid, favorendo progetti di filiera verde e strategicamente importanti, come quelli su cui sta lavorando l’industria siderurgica europea che ha oltre 100 progetti di decarbonizzazione in corso. Progetti che potrebbero, nei prossimi anni e se pienamente attuati, aiutare il settore a ridurre le proprie emissioni del 30% entro il 2030 e avvicinarsi alla neutralità del carbonio nel 2050. Non ci si aspettava che venissero presentate soluzioni complete per le grandi sfide dell’industria siderurgica, ma è un inizio per mettere insieme un puzzle necessario per elaborare e realizzare un piano d’azione per il rilancio del settore dell’acciaio. Questo lavoro dovrà essere condotto, al più alto livello, da responsabili politici, produttori e rappresentanti dei lavoratori, tenendo conto del prossimo pacchetto climatico fit-for-55%. La creazione del mercato per l’acciaio verde richiede il sostegno alla ricerca, allo sviluppo e all’innovazione, la preparazione dei lavoratori alla transizione, la garanzia di competitività del commercio internazionale, la prevenzione della rilocalizzazione delle emissioni di carbonio, la condivisione dei costi ambientali e climatici, il bilanciamento dei rischi. Se la strategia di medio e lungo periodo sembra ben delineata, nel breve termine urge mettere in atto delle azioni per accrescere la redditività delle imprese siderurgiche europee, in calo ormai da un biennio e che risulta significativamente più bassa di quella dei competitor globali. Gli interventi necessari per raggiungere questo obiettivo riguardano la gestione dei costi e dei flussi di cassa, compresa la flessibilizzazione delle materie prime; l’accelerazione della digitalizzazione delle funzioni operative e commerciali; lo sviluppo di nuovi segmenti di domanda di acciaio.

In conclusione, l’industria siderurgica europea deve affrontare cambiamenti operativi a breve termine e compiere mosse strategiche a medio e lungo termine per costruire un futuro economicamente realizzabile e sostenibile dal punto di vista ambientale. Ciò richiede che gli operatori del settore ed i responsabili politici siano allineati e disposti a cooperare. Questo richiede uno sforzo collettivo e non semplicemente iniziative da parte dei singoli Paesi.

FONTE: SIDEWEB.COM